GESTION DES RISQUES EN MICROFINANCE

GESTION DES RISQUES EN MICROFINANCE

La banque, comme l’assurance, est un métier du risque. la microfinance est aussi un métier du risque.

Le responsable des risques dans une microfinance est au cœur d’un métier de banquier. Il s’agit pour lui de sélectionner les risques que l’établissement est prêt à prendre en fonction de son appétence pour le risque .

Dans une microfinance, l’établissement est exposé aux risques de crédit, aux risques opérationnels (fraude, sécurité de l’information), au risque de change, , au risque d’image, aux risques informatiques, les risques de conformité, les risques de sanctions pour blanchiment…

Au moyen d’une cartographie des risques et d’une hiérarchisation des risques, le responsable des risques pilote le dispositif général de gestion des risques de la microfinance

Retrouvez le programme de gestion des risques en microfinance en suivant le lien ci-après

Objectifs de la formation à la gestion des risques en microfinance

L’école de la banque et de la microfinance propose aux professionnels un cours – en présentiel à Nantes ou via le e-learning – pour bien identifier les risques, savoir mesurer les risques leur impact et aussi pour savoir réduire le plus possible l’impact en résultat de ces risques :

-

Identifier les principaux risques des établissements de microfinance .

-

Acquérir une vue globale du processus de gestion de ces risques en microfinance.

-

Savoir évaluer le poids relatif de chaque risque et son impact maximum

-

Comprendre le mécanisme de la couverture du risque.

-

Savoir calculer le coût du risque

-

Développer une culture risque au centre de la stratégie de l'établissement de microfinance

.

Programme : |

La formation se fait en 10 modules complémentaires :

1 La cartographie des risques 2 Développer une culture risque 3 Les risques de crédit en microfinance 4 Les risques externes 5 Les risques informatiques 6 Prévenir les fraudes 7 La gestion du portefeuille crédit 8 Les créances douteuses, les dépréciations, le coût du risque 9 Les forces et faiblesses d’une institution de microfinance 10 Les risques de non-conformité et les risques institutionnels |

Public cible

|

La formation à la GESTION DES RISQUES EN MICROFINANCE

est destiné aux membres des conseils d’administration des institutions de microfinance, SFD, aux dirigeants, aux membres du Conseil de Surveillance, aux auditeurs internes et externes. |

Contacts : |

Monsieur Michel Hamon – Responsable Formation Tél. : +(33) 6 52 59 32 37 , E-mail : ecole.de.la.microfinance@gmail.com |

Le coût du risque : |

Le risque :On désigne par RISQUE le fait d’être exposé à une perte probable. Il est impossible de gérer le risque si on ne peut l’évaluer, le mesurer. Les institutions de Microfinance sont vulnérables aussi la maitrise de leurs risques est-elle au cœur de leurs métiers. Les compétences requises pour les métiers du risque en Microfinance sont multiples et de niveau croissant.

Le scoringLe scoring est une aide à la décision ; L’utilisation du scoring permet aux banques via l’utilisation de méthodes statistiques, de mesurer une probabilité de défaillance pour chaque entreprise. Le scoring est généralement utilisé pour la détection des risques probables dans le portefeuille de la banque.

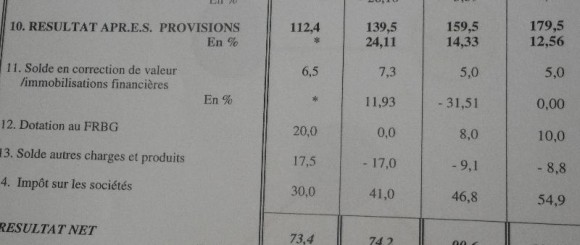

L’approche comptable du coût du risque se fait par la constitution de provisions dès l’apparition du risque.Toutefois la couverture du risque avéré par les provisions spécifiques n’est pas identique à la perte réelle car elle résulte d’un calcul d’une perte incertaine. On parle de pertes couvertes par des provisions. Certaines pertes définitives apparaissent tandis qu’aucune provision n’avait été établie, ce sont les pertes non couvertes. Il arrive qu’un débiteur présumé défaillant du fait de ses retards rembourse son prêt alors qu’une provision avait été constituée. Dans ce cas la provision doit être annulée car elle devient sans objet. |

| Publics concernés parla formation :

Professionnels de la microfinance, Membres du Comité des Crédits Auditeurs et contrôleurs internes des établissements de microfinance (IMF-SFD). Inspecteurs de microfinance. Membres des conseils d’administrations et Conseils de surveillance Directin générale des établissements de microfinance |

Validations : |

Remise d’une attestation de formation en gestion des risques des Institutions de microfinance. |

Méthodes et outils : |

Exposés, cours et exercices. Échanges. Exposés. Travaux en sous-groupes. Mises en situation.

Remise d’un support de cours complet et documenté. |

Niveau formation en entrée : |

Niveau lll (bac + 2) |

Durée de la formation en centre : |

5 jours soit 35 heures |

Prérequis : |

Pour suivre le stage il est recommandé d’avoir de bonnes connaissances en comptabilité générale, en statistiques et connaitre la finance. |

L’Ecole de la Microfinance est certifiée QUALIOPI depuis 2021

FORMER DES PROFESSIONNELS DE LA MICRO-FINANCE

L’école de la microfinance a pour mission de former les professionnels de la microfinance dont les IMF – Institutions de microfinance- ont besoin.

Qu’est-ce que la microfinance ? Si a l’origine les institutions de microfinance sont issues du monde social, la réalité sur le terrain a obligé à prendre en compte une vision bancaire incluant l’étude du risque et parfois des techniques financières complexes.

La plupart des professionnels de la microfinance s’accordent sur la nécessité de repenser la fonction d’agent de crédit, ou de commercial en microfinance pour privilégier l’expertise risque, l’accompagnement des TPE et autoentrepreneurs par des crédits adaptés, et dans certains pays sur l’offre de produits d’épargne à vue ou à terme.

En renforçant les qualités managériales et opérationnels des acteurs, l’école de la microfinance est soucieuse d’aider à la pérennité des institutions de microfinance i

Les objectifs d’une formation en microfinance pour le personnel de l’agence.

Le personnel d’une agence de microfinance ou des services du siège ne peut être vraiment opérationnel dans les métiers de la microfinance que s’il a bénéficié d’une bonne formation.

Le personnel d’un établissement de microfinance doit bien comprendre le fonctionnement de l’institution c’est à dire les 3 éléments du trépied : Le PNB – produit Net Bancaire, la maitrise des Frais de fonctionnement et le Coût du risque.

Pour l’analyse d’un dossier de demande de crédit par exemple l’agent de crédit doit agir en professionnel pour :

- L’aide à la conception du projet : aider l’entrepreneur à établir son projet puis ensuite lui permettre d’assurer un financement approprié de l’activité.

- La préparation du projet : Le travail avant l’octroi du prêt est important pour bien identifier les conditions de fonctionnement de la très petite entreprise et donner les clés du fonctionnement de l’entreprise à un créateur.

- Le développement de l’entreprise : La recherche de clients, de fournisseurs fiables, les stratégies de marché permettant le mieux d’assurer la croissance des très petites entreprises et leur pérennité dans le temps.

La complexité sociale apparait dès la définition de la microfinance donnée par la Loi française nº 2001-420 du 15 mai 2001

« Les organismes de micro finance sont des associations sans but lucratif faisant des prêts pour la création et le développement d’entreprises par des chômeurs ou titulaires des minima sociaux sur ressources propres et sur emprunts contractés auprès d’établissements de crédit. »

Le personnel d’un établissement de microfinance doit pouvoir bénéficier d’une solide formation

La formation a pour objet de permettre au personnel des institutions de microfinance :

1 de savoir évaluer la demande de crédit

2 d’analyser les risques financiers

3 de ‘assurer de la conformité réglementaire des opérations

4 de gérer les comptes des clients, les impayés…

Une institution de microfinance est soumise à une réglementation et doit tenir une comptabilité selon des règles très précises.

- Ouvrir des produits d’épargne et enregistrer les opérations sur ces produits.

- Comptabiliser le crédit depuis l’engagement, la mise en place, le remboursement, les incidents, les provisions

- Calculer le coût du risque

- Comptabiliser les placements de trésorerie en monnaie nationale et en devises et dans ce cas comptabiliser le risque de change.

Le personnel d’un établissement de microfinance doit maitriser les techniques financières au même titre qu’une banque :

Il s’agit avant tout de garantir la solidité de l’institution : les dépôts d’épargne seront restitués aux épargnants.

Faire un prêt à une personne pauvre est certainement aisé mais il est beaucoup plus complexe de lui donner le moyen d’exercer une activité génératrice de revenus

L’agence de micro crédit n’ayant pas de ressources infinies il faut aussi que l’emprunteur rembourse son prêt selon un calendrier fixé à l’avance afin de pouvoir à nouveau prêter cet argent à d’autres emprunteurs.

Une institution de microfinance doit être gérée comme une entreprise et gagner de l’argent pour pouvoir payer ses salariés, payer son loyer, emprunter auprès des banques afin de se développer.

AFRIQUE CENTRALE :

D’après un rapport de la COBAC, (Afrique Centrale) « le défi majeur est celui d’encadrer la croissance des établissements de microfinance, qui s’accompagne d’un nombre élevé de faiblesses recensées au niveau des établissements de Microfinance en activité (problèmes de gouvernance, gestion des risques inadaptée, absence de contrôle interne, capacité faible des acteurs, méconnaissance des dispositions règlementaires, etc.) »

La microfinance est composée de plusieurs services : le microcrédit, la micro-épargne, la micro-assurance, les transferts d’argent, la formation et l’accompagnement des entreprises –

Les objectifs de la microfinance sont d’apporter des solutions financières à des populations fragiles et de permettre la création de très petites entreprises lesquelles participent au développement économique.

Les métiers des institutions de microfinance sont complexes puisqu’ils demandent en même temps des compétences sociales et des compétences financières.

Les Institutions de microfinance accompagnent et soutiennent des personnes pauvres afin de leur permettre de créer une activité qui sera génératrice de revenus favorisant ainsi leur insertion sociale et leur insertion économique.

Si vous souhaitez en savoir plus sur la formation :Retrouvez toutes les informations en suivant le lien ci-dessous :

FORMATION LES FONDAMENTAUX DE LA MICROFINANCE

L’association « L’ECOLE DE LA MICROFINANCE » organise en Belgique, en France et en Suisse des conférences-débats sur les apports de la microfinance en Afrique.

En Afrique, les principaux défis de financement du développement demeurent le financement de l’agriculture, et le financement de TPE.

Nul développement social n’est possible en l’absence de croissance économique.

Le financement des PME : Les entreprises africaines représentent un outil puissant de développement. Elles sont à la fois le principal moteur de la croissance et de la création d’emplois. Les PME de taille intermédiaire ont le marché pour se développer mais rencontrent des difficultés énormes pour investir faute d’accès au financements bancaires.

Le financement de l’agriculture et des activités économiques en milieu rural est fondamental pour améliorer les conditions de vie de manière substantielle et stabiliser les populations.

Le financement des PME

Promouvoir des activités économiques

Un tissu de PME est nécessaire pour créer une croissance économique équilibrée.

Dans les pays développés, les PME représentent 60% des emplois et 50% du PIB, contre respectivement 30% et 17% dans les pays en développement. (source ACEP)

Les actions des établissements de microfinance et de mesofinance doivent être orientées par priorité vers les secteurs des TPE/PME, l’appui aux jeunes et aux femmes, les infrastructures, les mécanismes et outils de financement des économies.

La vérification de la solvabilité de la clientèle

Pour demander un prêt, il faut disposer de chiffres comptables fiables et présenter des garanties. Car l’établissement prêteur ne débourse un prêt que s’il est certain d’être remboursé.

L’analyse es PME en Afrique qui ont une grande part de leurs ressources dans le secteur informel est difficile. Il faut pour les prêteurs avoir une grande connaissance de leurs clients et de leur fiabilité. Un établissement bancaire dispose toujours d’un service de notation des sociétés. Un établissement de microfinance doit agir de même.

La clé du succès, c’est l’analyse crédit. Il faut avoir l’idée la plus précise possible de la solvabilité d’un client potentiel.

Le financement de l’agriculture

Le contexte

La nécessité de financer l’agriculture en Afrique est toujours énoncée, les activités agricoles constituent le moyen de subsistance d’environ 60 % de la population active du continent, le financement constitue un enjeu crucial du développement agricole

Toutefois, le financement direct des activités rurales est considéré par les banques comme coûteux et risqué, et pour cette raison il est resté très limité.

Pour les banques, financer l’agriculture est trop risqué, pour des activités qui sont toujours dans le secteur informel avec de multiples microstructures.

Faible visibilité du fait des 4 risques majeurs :

- Le risque de production

- Le risque des aléas et en particulier l’accès à l’eau

- Le risque de non diversification

- Le risque de commercialisation.

Les besoins de financement

L’approvisionnement en implants, semences et traitements phytosanitaires, engrais…

L’acquisition des terres ou des animaux

Le financement du matériel

La transformation des produits

L’embouche du bétail

Le transport jusqu’au lieu de consommation, les informations sur les marchés.

Le micro finance agricole : un pilier pour le développement

La création d’une agence de micro-finance apparait bien comme l’un des piliers du développement agricole, aux cotés de la formation.

Il s’agit d’une démarche qui contribue puissamment aujourd’hui à l’insertion sociale et à permettre une activité agricole qui sera génératrice de revenus particulièrement pour les femmes et les jeunes.

L’objectif en introduisant la micro finance est de promouvoir des initiatives agricoles économiques pérennes et de favoriser la mise en place d’un tissu économique et social, facteur de développement durable.

Les difficultés majeures pour le financement des activités agricoles.

Les besoins de financement sont différents selon les acteurs : Les petits planteurs vivriers qui forment l’essentiel de la population rurale; les planteurs privés de culture d’exportation; les sociétés nationales ou multinationales de culture d’exportation (il s’agit de sociétés agro-industrielles exploitant de grandes plantations mécanisées avec des méthodes culturales intensives).

La trésorerie des exploitations :

On peut constater que la quasi totalité des exploitations agricoles n’ont pas de trésorerie

La durée des prêts

La durée des prêts est nécessairement longue puisqu’il ne peut y avoir de remboursements tant que la récolte n’a pas eu lieu. C’est une difficulté pour les microfinances qui disposent de peu de capitaux propres et ont peu de ressources stables.

Les exploitants sont incapables de présenter des garanties

Les taux d’intérêts pratiqués par les microfinances : Pour équilibrer le risque, les banques ou les microfinances doivent demander des taux d’intérêts très élevés.

Les déplacements : La question de la distance entre l’agence bancaire et le lieu de l’exploitation est une contrainte importante quand les routes sont en très mauvais état et peuvent se révéler dangereuse dès lors qu’il y a des transports de fonds.

Les intempéries, inondations, criquets…

Les intempéries ont des conséquences parfois dramatiques sur les récoltes qui sont parfois intégralement perdues, le matériel endommagé, des bâtiments détruits, récoltes englouties…

L’association « l’école de la microfinance » organise toute l’année des conférences débat sur la microfinance – outil de développement durable en Afrique.

Si vous êtes intéressés par l’organisation d’une conférence-débat sur la microfinance en Afrique, merci nous contacter par mail à l’adresse suivante : contact@ecole-de-la-microfinance.com

Par ailleurs, vous pouvez retrouver nos formations aux métiers de la banque et de la microfinance en suivant le lien ci-dessous :

FORMATION LES FONDAMENTAUX DE LA MICROFINANCE

Les différences entre les banques et les établissements de microfinance.

Les banques financent l’économie

Les banques privilégient le financement des activités existantes en octroyant des prêts à moyen/long terme mais aussi en finançant la trésorerie (par exemple avec l’affacturage : la banque « achète » les factures et se charge de les recouvrer ou avec le financent du stock, les crédits greniers, ou encore avec l’acceptation d’un découvert.)

Les banques font aussi des crédits immobiliers, des crédits à la consommation, des avances de trésorerie et des crédits sociaux …

Les établissements de microfinance ont pour finalité de faire des prêts mais aussi de faire de l’accompagnement.

Les clients des établissements de microfinance sont des auto-entrepreneuriat, des TPE mais aussi des femmes du marché, des emprunteurs ruraux ou encore des artisans qui ont besoin de financer des équipements.

Les établissements de microfinance se distinguent des banques spécifiquement du fait :

- de la clientèle, provenant de couches vulnérables, qui recherche le financement d’une activité génératrice de revenus.

- des montants des prêts très peu élevés .

- de la faible durée des prêts quasiment toujours inférieurs à 12 mois.

- de l’absence de véritables garanties, les garanties étant remplacées par la pression sociale et parfois par des prêts collectifs à un groupe solidaire ou chaque emprunteur garantie l’ensemble du prêt.

- par une excellente connaissance de l’emprunteur par l’établissement prêteur qui enquête sur la moralité et les conditions de vie de ses clients.

- par des taux d’intérêts des prêts très élevés.

Pourquoi les taux d’intérêts sont-ils si élevés en microfinance ?

Retrouvez la formation sur les fondamentaux de la microfinance en cliquant sur le lien ci-après :

Le taux d’intérêt nécessaire à l’autosuffisance financière d’une IMF doit couvrir l’ensemble des charges de fonctionnement (salaires du personnel, loyer de l’agence, couts informatiques, amortissements… ainsi que le coût des formations dispensées) et le coût des pertes sur créances douteuses (cout du risque).

Les coûts de fonctionnement des IMF sont souvent largement supérieurs à ceux des banques du fait du suivi personnalisé de leur clientèle, des remboursements des échéances en espèces ou encore de la nécessité de se déplacer pour visiter les clients dans les zones rurales.

Ils comprennent des charges que les banques classiques ignorent comme les frais de formation et le coût des actions d’accompagnement des emprunteurs, mais aussi les charges liées aux remboursements en espèces à périodicité généralement hebdomadaire.

Outre ces éléments, le niveau élevé de taux d’intérêt pratiqués par les IMF résulte aussi :

- Du coût des ressources pour l’IMF pour constituer le fonds de crédit.

- Du faible rapport des intérêts lesquels même à un taux élevé rapportent peu s’ils portent sur un micro capital, contrairement aux prêts des banques quand le capital emprunté est élevé.

- Des coûts de mises en place du prêt qui nécessitent autant de temps d’analyse du dossier et de procédures pour un micro crédit que pour les grosses transactions

- D’un cout du risque très élevé en particulier lors du premier financement par un micro crédit d’une activité génératrice de revenus.

- De transactions dans des monnaies faibles : il ne faut pas comparer des taux de pays à la monnaie faible avec les meilleurs taux pratiqués dans des pays à la monnaie forte.

Les taux d’intérêts sont donc élevés, ils n’en demeurent pas moins inférieurs au taux de l’usure

Les bénéficiaires des prêts ne se plaignent jamais des taux élevés et préfèrent recevoir des formations et conseils plutôt que de payer un peu moins d’intérêts.

On peut rencontrer des variantes, en particulier dans des IMF dépendant de grandes organisations de solidarité internationale.

Ces organisations caritatives soutiennent que les pauvres ne peuvent supporter des taux intérêts au prix du marché et affichent donc des taux d’intérêts faibles, comparables au taux des pays occidentaux.

Par contre, elles ajoutent de fort couteux frais de gestion, frais de dossiers, annexes ou forfaits… Bien entendu ces frais complémentaires n’apparaissent jamais dans les brochures distribuées aux donateurs.

Comment fixer le taux d’intérêt

La recherche de l’autonomie financière de l’IMF implique que le taux des prêts couvre la totalité des charges opérationnelles et le coût du risque. Si l’IMF ne peut obtenir un taux d’intérêt suffisant, il lui faudra prélever sur le fonds de crédit, lequel petit à petit aura vocation à disparaitre.

La viabilité financière de l’IMF dépend de taux d’intérêt suffisamment élevés.

Bien que tous ces chiffres soient variables selon l’IMF, le pays, le montant du crédit, ou la monnaie, on peut faire un exemple théorique (exprimé en taux annuels) :

| Charges opérationnelles de salaires, loyers, consommables | 18% |

| Cout de la formation des emprunteurs | 4% |

| Cout de la ressource emprunté par l’IMF | 5% |

| Inflation, perte de valeur par rapport à la monnaie d’emprunt de la ressource | 5% |

| Coût du risque de non remboursement des prêts | 7% |

| Pour ce cas théorique, Taux effectif minimum annuel à appliquer serait de | 39% |

Chaque IMF doit procéder à son propre calcul en fonction de ses propres paramètres, pour déterminer le taux minimum correspondant à son mode de fonctionnement.

S’y ajoute en général, sauf en cas de gestion optimale de la part de l’IMF, un coût de la sous-activité du capital c’est-à-dire l’absence de rendement quand les montants ne sont pas prêtés entre les remboursements des uns et la mise en place des prêts nouveaux. Cela peut représenter un taux très élevé en particulier pour des ONG ne disposant pas d’outils de gestion rigoureux.

A l’inverse, certaines IMF bénéficient de la quasi-gratuité de la ressource quand elles sont autorisées à collecter et à recycler l’épargne laquelle est rarement (ou faiblement) rémunérée.

De même les IMF qui reçoivent des subventions ou bénéficient de lignes de crédit subventionnées ou/et de dons de l’aide internationale n’ont pas à emprunter d’où un avantage très important. Il faut toutefois être vigilant car on sait que les subventions n’ont pas vocation à être permanentes, et le jour où elles ne sont plus versées, le risque est grand que l’IMF disparaisse.

On peut donc affirmer que ce sont les programmes qui s’autofinancent, donc qui pratiquent la facturation d’intérêts à taux suffisamment élevés, qui sont les plus performants et les plus efficaces.

Formation aux fondamentaux de la microfinance

L’ÉCOLE DE LA MICRO-FINANCE est un organisme de formation français spécialisé dans l’enseignement des métiers de la microfinance.

Il est indispensable, pour faire fonctionner correctement une institution de microfinance , de disposer d’un personnel compétent, de cadres et d’administrateurs qualifiés, capables de gérer les programmes de façon professionnelle.

L’école de la microfinance a été créée par des professionnels de la banque et de la microfinance, dans le but de professionnaliser les acteurs du secteur .

L’école de la microfinance est aujourd’hui l’un des principaux organismes en matière de formations aux métiers de la microfinance dans les pays francophones.

catalogue de formation de l’école de la microfinance

http://www.ecole-de-la-microfinance.com/programmes-formations-en-microfinance/

L’école de la microfinance propose :

- Des actions d’adaptation et de développement des compétences des salariés ;

- Des actions d’acquisition, d’entretien ou de perfectionnement des connaissances.

Les actions menées sont destinées aux salariés des institutions de micro finance dans le but de leur permettre d’assurer leurs fonctions professionnelles, de développer leurs capacités d’adaptation pour accompagner leurs évolutions professionnelles et les changements dans la pratique de leurs activités.

Liens vers les différentes formations enseignées à l’école de la microfinance :

MF 200 : LES FONDAMENTAUX DE LA MICROFINANCE

MF 201 : GESTION AU QUOTIDIEN D’UNE AGENCE DE MICROFINANCE

MF202 : FORMATION DES COMMERCIAUX D’UNE AGENCE DE MICROFINANCE

MF 300 : ANALYSE FINANCIÈRE D’UNE INSTITUTION DE MICROFINANCE

MF 303 : FORMATION DES CONTRÔLEURS DE GESTION EN MICROFINANCE

MF 305 : COMPTABILITÉ D’UNE INSTITUTION DE MICROFINANCE

MF 401: LA GESTION DES RISQUES EN MICROFINANCE

MF 404 : LE CONTRÔLE INTERNE DANS LES ÉTABLISSEMENTS DE MICROFINANCE

MF 405 : AUDIT INTERNE EN MICROFINANCE

MF 503 : GOUVERNANCE ET STRATÉGIES EN MICROFINANCE

MF 505 : LE MARKETING EN MICROFINANCE

MF 604 : LE PARCOURS DE FORMATION DU CHEF D’AGENCE

MF 605 : LE PARCOURS DU DIRIGEANT D’UN ÉTABLISSEMENT DE MICROFINANCE

MF 610 : LE PARCOURS DE FORMATION DE L’AGENT DE CRÉDIT

MF 621 : L’ACCOMPAGNEMENT DE LA PETITE ENTREPRISE

MF 622 : FORMATION DE FORMATEUR EN ÉDUCATION FINANCIÈRE

MF 714 : LES RESSOURCES HUMAINES DANS LES MICROFINANCES

Public cible et modalités de formation :

L’Ecole de la Microfinance s’adresse par priorité aux professionnels des métiers de la microfinance et a pour objet de favoriser le développement des compétences des agents des IMF sous deux formes :

– Formations en présentiel (en intra ou dans nos locaux à Nantes) :

– Formations modulaires individualisées en E.learning

L’école de la microfinance a obtenu la certification qualité Qualiopi pour la qualité de ses prestations.

L'école de la microfinance

L'école de la microfinance