GESTION DES RISQUES EN MICROFINANCE

GESTION DES RISQUES EN MICROFINANCE

La banque, comme l’assurance, est un métier du risque. la microfinance est aussi un métier du risque.

Le responsable des risques dans une microfinance est au cœur d’un métier de banquier. Il s’agit pour lui de sélectionner les risques que l’établissement est prêt à prendre en fonction de son appétence pour le risque .

Dans une microfinance, l’établissement est exposé aux risques de crédit, aux risques opérationnels (fraude, sécurité de l’information), au risque de change, , au risque d’image, aux risques informatiques, les risques de conformité, les risques de sanctions pour blanchiment…

Au moyen d’une cartographie des risques et d’une hiérarchisation des risques, le responsable des risques pilote le dispositif général de gestion des risques de la microfinance

Retrouvez le programme de gestion des risques en microfinance en suivant le lien ci-après

Objectifs de la formation à la gestion des risques en microfinance

L’école de la banque et de la microfinance propose aux professionnels un cours – en présentiel à Nantes ou via le e-learning – pour bien identifier les risques, savoir mesurer les risques leur impact et aussi pour savoir réduire le plus possible l’impact en résultat de ces risques :

-

Identifier les principaux risques des établissements de microfinance .

-

Acquérir une vue globale du processus de gestion de ces risques en microfinance.

-

Savoir évaluer le poids relatif de chaque risque et son impact maximum

-

Comprendre le mécanisme de la couverture du risque.

-

Savoir calculer le coût du risque

-

Développer une culture risque au centre de la stratégie de l'établissement de microfinance

.

Programme : |

La formation se fait en 10 modules complémentaires :

1 La cartographie des risques 2 Développer une culture risque 3 Les risques de crédit en microfinance 4 Les risques externes 5 Les risques informatiques 6 Prévenir les fraudes 7 La gestion du portefeuille crédit 8 Les créances douteuses, les dépréciations, le coût du risque 9 Les forces et faiblesses d’une institution de microfinance 10 Les risques de non-conformité et les risques institutionnels |

Public cible

|

La formation à la GESTION DES RISQUES EN MICROFINANCE

est destiné aux membres des conseils d’administration des institutions de microfinance, SFD, aux dirigeants, aux membres du Conseil de Surveillance, aux auditeurs internes et externes. |

Contacts : |

Monsieur Michel Hamon – Responsable Formation Tél. : +(33) 6 52 59 32 37 , E-mail : ecole.de.la.microfinance@gmail.com |

Le coût du risque : |

Le risque :On désigne par RISQUE le fait d’être exposé à une perte probable. Il est impossible de gérer le risque si on ne peut l’évaluer, le mesurer. Les institutions de Microfinance sont vulnérables aussi la maitrise de leurs risques est-elle au cœur de leurs métiers. Les compétences requises pour les métiers du risque en Microfinance sont multiples et de niveau croissant.

Le scoringLe scoring est une aide à la décision ; L’utilisation du scoring permet aux banques via l’utilisation de méthodes statistiques, de mesurer une probabilité de défaillance pour chaque entreprise. Le scoring est généralement utilisé pour la détection des risques probables dans le portefeuille de la banque.

L’approche comptable du coût du risque se fait par la constitution de provisions dès l’apparition du risque.Toutefois la couverture du risque avéré par les provisions spécifiques n’est pas identique à la perte réelle car elle résulte d’un calcul d’une perte incertaine. On parle de pertes couvertes par des provisions. Certaines pertes définitives apparaissent tandis qu’aucune provision n’avait été établie, ce sont les pertes non couvertes. Il arrive qu’un débiteur présumé défaillant du fait de ses retards rembourse son prêt alors qu’une provision avait été constituée. Dans ce cas la provision doit être annulée car elle devient sans objet. |

| Publics concernés parla formation :

Professionnels de la microfinance, Membres du Comité des Crédits Auditeurs et contrôleurs internes des établissements de microfinance (IMF-SFD). Inspecteurs de microfinance. Membres des conseils d’administrations et Conseils de surveillance Directin générale des établissements de microfinance |

Validations : |

Remise d’une attestation de formation en gestion des risques des Institutions de microfinance. |

Méthodes et outils : |

Exposés, cours et exercices. Échanges. Exposés. Travaux en sous-groupes. Mises en situation.

Remise d’un support de cours complet et documenté. |

Niveau formation en entrée : |

Niveau lll (bac + 2) |

Durée de la formation en centre : |

5 jours soit 35 heures |

Prérequis : |

Pour suivre le stage il est recommandé d’avoir de bonnes connaissances en comptabilité générale, en statistiques et connaitre la finance. |

L’Ecole de la Microfinance est certifiée QUALIOPI depuis 2021

Le plan préventif de redressement des établissements financiers

L’établissement d’un plan préventif de redressement en cas de difficultés financières vise à renforcer les dispositifs de gestion de crise

Le plan de redressement identifie les mesures temporaires susceptibles d’être prises à l’initiative des établissements de crédit pour faire face à une détérioration significative de leur situation financière que ces difficultés soient générées par des facteurs internes à l’entité ou par un contexte de crise macroéconomique ou financière plus généralisée.

Le plan doit pouvoir répondre à un choc pouvant déstabiliser le fonctionnement courant de la Banque ou de la microfinance tout en continuant d’assurer les services essentiels auprès de la clientèle afin d’éviter une crise systémique :

- Il s’agit en premier lieu de maintenir pendant la crise les compétences et des activités clés de la Banque ou de la microfinance.

- Dans le même temps le plan imagine les solutions techniques et les modalités de travail en mode dégradé permettant de pouvoir souscrire aux obligations contractuelles nouées avec les clients et les fournisseurs,

- Le plan met en évidence le respect pendant la période de crise des obligations règlementaires et légales afin de permettre un fonctionnement optimal de l’organisation.

- Le plan doit enfin identifier toutes les mesures d’urgences à prendre de manière à réduire ou supprimer les causes des difficultés et rétablir la position financière.

La connaissance des risques

Les risques auxquels sont confrontés les établissements sont présents sur la cartographie des risques et sur le plan de prévention des risques.

C’est à partir de la connaissance des principales vulnérabilités (impact du risque multiplié par la probabilité du risque) tant internes qu’externes que la banque ou la microfinance peut imaginer une crise financière : niveau de criticité, dispositif d’atténuation, risques résiduels)

Les risques majeurs solvabilité et liquidité :

Les plans doivent être intégrés dans le dispositif global de gestion des risques et en particulier dans le suivi des risques prudentiels. (Solvabilité et liquidité)

Ces problèmes sont consécutifs au déséquilibre entre les emplois longs tandis que les ressources sont à vue où à très court terme.

Les établissements de crédit définissent les indicateurs qualitatifs et quantitatifs visant à détecter très vite la dégradation de leur situation financière et prudentielle.

Les risques : hypothèses et scénarios

Il convient pour rédiger le plan d’anticiper des évènements internes susceptibles d’avoir de graves répercussions pour la banque ou la microfinance tels que :

- L’incapacité du système informatique

- Les pertes probables à venir qui entraineront une réduction des fonds propres

- Les sorties très importantes de liquidités

- Les pertes élevées provenant des risques opérationnels

- Les difficultés du groupe d’appartenance

- La défaillance de contreparties bancaires ou d’emprunteurs de montants élevés

- L’atteinte à la réputation de l’établissement

- La faiblesse de la rentabilité de l’établissement

- L’impossibilité d’accéder au système de compensation des valeurs

Les risques peuvent également trouver leur origine dans le contexte extérieur :

- Le ralentissement économique généralisé

- La crise d’une activité économique majeure

- La situation de crise généralisée du secteur bancaire dans le pays

- Les crises politiques

- La perturbation des relations financières internationales

- La dévaluation de la monnaie nationale…

L’établissement du document du plan préventif de redressement

.

Le document du plan préventif de redressement est précédé d’une synthèse qui fournit :

- Un résumé des différentes sections du plan préventif de redressement

- Une explication des mises à jour apportées

Le contenu du Plan Préventif de Redressement

Le plan de redressement envisage les différentes crises possibles et les mesures de redressement pour remédier à l’impact des différents scénarios identifiés.

Il peut s’agir d’une dégradation importante de la solvabilité ou de la liquidité ou de conditions opérationnelles de l’établissement.

Dans la majorité des cas il sera nécessaire de reconstituer les fonds propres en vue de maintenir ou de rétablir la conformité aux ratios prudentiels.

Il pourra être nécessaire de céder des immobilisations mais plus souvent il faudra emprunter, d’où la nécessité d’avoir une relation de confiance envers les établissements préteurs.

La réduction de la taille du bilan peut être envisagée en tant que mesure exceptionnelle de sauvegarde de l’activité.

Tester le PLAN PRÉVENTIF DE REDRESSEMENT

Un peu comme les mesures envisagées en cas d’incendie, les mesures envisagées dans le Plan Préventif de Redressement ne peuvent avoir de chances de succès en cas de crise que dans la mesure où elles ont été testées préalablement.

Il va donc falloir :

- Bien définir la mesure envisagée

- Décrire très précisément dans quel cadre cette mesure trouve à s’appliquer

- S’assurer que les tiers assumeront leurs engagements (en particulier en cas de recours à un prêt

- Vérifier les délais de mise en œuvre

- Évaluer les risques spécifiques découlant du recours à la mesure.

- Identifier les obstacles pouvant empêcher ou retarder l’action envisagée

- Définir les solutions permettant de contourner ces effets retardateurs.

- Et pour finir évaluer sur une échelle de 0% à 100% la probabilité de réussite de l’action de redressement envisagée.

Activer le PLAN PRÉVENTIF DE REDRESSEMENT :

Le plan préventif de redressement décrit le plus précisément possible les processus d’observation pendant l’escalade et de décisions en cas d’indicateurs de déclenchement des mesures de redressement

- Coordonner et suivre les équipes de gestion de crise ;

- Garantir la reprise des activités critiques ;

- Élaborer toute proposition alternative face à des situations inattendues ;

- Dresser des états d’avancement à destination du Responsable plan préventif de redressement

- Être le point d’interface pour les collaborateurs ;

- Informer le Responsable plan préventif de redressement du déroulement de la reprise des activités.

Le plan de communication interne et externe

La communication permanente avec le personnel et avec le public est essentielle pour réussir un plan de redressement.

La banque ou la microfinance a besoin de tous pour réussir et il lui faut certainement accepter de parler de ses erreurs.

En interne la communication se fait avec le personnel, avec les représentants élus du personnel et avec le Conseil d’Administration.

En externe on communiquera avec :

- Les clients

- Le public en général

- Les actionnaires

- La banque centrale

- Les autorités compétentes

- Les correspondants bancaires

Si vous souhaitez en savoir plus sur la formation :

Cliquez sur le lien vers la fiche de présentation de la formation Gouvernance et stratégies dans les établissements financiers

Gouvernance et stratégies dans les établissements de microfinance

Pourquoi la banque est-elle le métier du risque ?

Le Directeur des risques d’une banque ou le Risk manager, sont en charge de la mise en place et du pilotage du dispositif global de gestion des risques de la banque.

L’école de la microfinance dispense une formation destinée aux responsables risques des banques et des établissements de microfinance.

Lien vers la présentation du cours de gestion des risques en banque

1 Le responsable des risques est chargé d’établir la cartographie des risques de la banque

1 On désigne par RISQUE le fait d’être exposé à une perte probable

Le métier de banquier expose naturellement aux risques. Faire un prêt est très facile mais comment s’assurer qu’il sera bien remboursé par l’emprunteur ?

La banque est aussi exposée à de multiples risques à tous les niveaux de la rédaction des contrats, à la prise de garanties ou encore les risques opérationnels.

Le risque est l’élément fondamental de la banque ou de la microfinance.

2 La cartographie des risques

Le responsable des risques de l’établissement est chargé de faire une cartographie des risques et de chiffrer chacun des multiples risques.

Il recense l’intégralité des risques liés aux activités de la banque et ensuite il les hiérarchise.

3 Il est impossible de gérer le risque si on ne peut l’évaluer, le mesurer.

Le responsable des risques a pour mission de chiffrer les risques. Il commence par déterminer le coût probable du défaut représenté par un crédit non remboursé, du non-respect de la réglementation (compliance), du blanchiment d’argent sale….

Ensuite il recherche la probabilité que ce risque se réalise.

2 Savoir mesurer les risques à partir de leur impact maximum et de leur probabilité

La mesure du risque consiste alors à multiplier le coût maximal du risque par sa probabilité.

Pour mesurer le risque, la banque se réfère à ses historiques, et aux informations qu’elle possède sur les autres profils de risques similaires.

Dans une banque, la connaissance du risque par l’expérience permet de mieux la modéliser, d’établir des cotations risques. Il en va ainsi pour tous les risques auxquels une banque est exposée :

1 Le risque opérationnel.

2 Le risque de crédit.

3 Les risques de liquidité /illiquidité.

4 Le risque de non-conformité

5 Les risques opérationnels

3 Apprendre à se protéger des risques

1 La méthode de mesure du risque.

La mesure des risques dans une banque est délicate. C’est l’objet de la formation proposée par l’école de la microfinance de former des professionnels maitrisant les métiers de la banque mais aussi aptes à utiliser les statistiques, ainsi que l’évaluation des probabilités en rapport avec la prévention et les contrôles d’audit.

2 La gestion du risque

La gestion du risque consiste à tout faire pour réduire son exposition aux risques.

La gestion du risque, ou la prise de risques calculés, réduit la probabilité de réaliser des pertes et minimise le degré de la perte au cas où celle-ci arrivait.

Les établissements bancaires n’ont pas tous la même appétence pour le risque. Certains sont extrêmement prudents, d’autres acceptent – généralement moyennant des taux d’intérêts plus élevés – de prendre plus de risque.

Le rôle du Risk manager est d’analyser l’impact financier du risque et de faire une estimation des flux futurs de remboursement.

Dans tous les cas, dans une banque, le risque que l’on a préalablement mesuré a été décidé. Le risque est pris en connaissance de cause : soit on se couvre en totalité, soit on est partiellement couvert, soit la banque accepte de n’avoir aucune couverture.

La gestion des risques consiste à :

• Mettre en œuvre un dispositif de pilotage et de suivi des risques recensés

• Analyser périodiquement tous les risques et valider les procédures d’analyse, de mesure et de suivi des risques

3 L’analyse risques / bénéfices.

L’analyse RISQUES / BENEFICES fait partie des outils dont la banque doit disposer. C’est la base des argumentations face à un choix de la banque.

Le contrôle de gestion en banque

La banque est une entreprise. Comme toutes les entreprises, pour vivre et se développer, elle doit gagner de l’argent.

Selon M .Michel PEBEREAU ancien dirigeant de la BNP , « plus que dans les autres secteurs économiques, la rentabilité est la condition de développement d’une banque. »

Le contrôle de gestion est chargé d’assurer l’efficacité du pilotage économique de la banque par la mise en place d’un système d’information de gestion.

Lien vers la formation au contrôle de gestion dans les banques

Formation Le contrôle de gestion dans la banque BQ 302

La fonction « Contrôle de gestion » dans la banque

Le contrôle de gestion a une mission essentielle d’appui à la recherche de la performance économique.

Les fonctions à assurer par le contrôle de gestion sont d’assurer un suivi de la performance de l’établissement, de mettre au point les procédures budgétaires et de présenter périodiquement un reporting. (Tableau de bord)

La mesure des performances bancaires s’effectue globalement à partir des chiffres de la comptabilité générale mais aussi selon 3 axes de rentabilité : les résultats des agences, les résultats par produits et la rentabilité d’un client.

Les missions du contrôle de gestion en banque

- Organiser l’information dans la banque : La banque, doit disposer d’un système capable de produire des informations, et de les analyser et de cerner les grandes tendances.

- Mesurer la rentabilité globale et la rentabilité de chaque agence et centre de responsabilité..

- S’assurer de la compétitivité des coûts des activités réalisées au siège.

- Mettre en place une gestion prévisionnelle (budget, planification), un suivi du coût du risque et des résultats (analyse des résultats, tableaux de bord, suivi d’indicateurs).

Les statistiques mensuelles

- Les statistiques correspondent essentiellement au suivi des capitaux moyens. Pour de nombreux établissements il s’agit de capitaux moyens obtenus en cumulant l’ensemble des soldes par type de produits à mi- mois et fin de mois que l’on divise par le nombre de quinzaines écoulées depuis le début de l’année. Certains établissements disposent de l’information capitaux moyens au jour le jour.

- Un fichier archive produit par produit le montant cumulé par type de produit à mi mois et en fin de mois : les comptes courants des entreprises, les comptes ordinaires des particuliers, les comptes d’épargne rémunérés, l’épargne logement, les DAT, les BDC…

- Un traitement informatique établit alors les capitaux moyens depuis le premier janvier jusqu’à la dernière fin de mois produit par produit

- L’information pertinente est de mettre en face le montant des charges d’intérêts payés pour chaque type de produit puis de faire des comparaisons par rapport à la période passée et à la même période de l’année passée.

La rentabilité par produit, le coût de la rémunération de l’épargne

La banque a besoin de parfaitement connaitre la rentabilité par produit : C’est ainsi qu’elle pourra proposer à sa clientèle des produits qui sont rentables pour elle.

La connaissance de la rentabilité de chaque produit permet ainsi de définir les actions commerciales en fonction de la création de valeur.

Les produits d’épargne

- Le coût de l’épargne : Les produits d’épargne peuvent avoir des coûts très constants d’une période sur l’autre ou à l’inverse subir des variations en particulier du fait des décisions prises pour attirer l’épargne. Quand par exemple il est décidé d’attirer les dépôts à terme avec une rémunération élevée, naturellement le taux moyen va augmenter, les nouveaux DAT se faisant à taux élevé tandis que progressivement les anciens DAT seront remboursés avec des taux moindres.

- Pour mesurer le taux moyen de rémunération, on divise simplement le solde du compte de charges (par exemple le compte de charges sur rémunérations de DAT) par les capitaux moyens des dépôts à terme. La cohérence est assurée par le fait que les comptes de charges et de produits ont été mis à zéro au premier janvier et que le cumul des charges se fera chaque mois jusqu’au 31 décembre. Ainsi à fin mai je prends le solde tel qu’il apparait en comptabilité au 31 mai et je divise ce montant par les capitaux moyens depuis le début de l’année c’est-à-dire du 1 janvier au 31 mai. Je compare alors le résultat du taux moyen à fin mai au calcul que j’avais fait dans les mêmes conditions à fin avril. Je fais également la comparaison du taux moyen avec la même période de l’année N-1

Le rendement des comptes à vue de la clientèle

Il s’agit de mesurer le rendement des comptes à vue de la clientèle en comparant ce que les comptes à vue ont rapporté et les soldes moyens débiteurs de ces comptes.

Les comptes courants de la clientèle rapportent des intérêts et des commissions. Ces intérêts et commissions sont perçus généralement trimestriellement mais parfois mensuellement chez certaines banques.

Les comptes de résultats sont crédités lors de la comptabilisation trimestrielle des arrêtés de comptes et sont débités des éventuelles rétrocessions consenties ;

Exemple : Si nous retenons un arrêté des comptes trimestriels nous prendrons les comptes suivants, les soldes des comptes étant obtenus après les journées supplémentaires du 30 juin.

| Compte de résultat (en millions FCFA) au 30/6/2022 | Agent économique Entreprises individuelles | Agent économique Sociétés |

| Intérêts Débiteurs | 691 | 1421 |

| COMMISSION D’IMMOBILISATION | 99 | 117 |

| COMMISSION DE DÉCOUVERT | 383 | 376 |

| COMMISSION DE DÉPASSEMENT | 52 | 139 |

| COMMISSION DE MOUVEMENTS HT | 289 | 587 |

| GESTION ET FRAIS DIVERS HT | 145 | 151 |

| Total Commissions HT. | 968 | 1370 |

Dans l’exemple, les capitaux moyens du 1 janvier 2022 au 30 juin 2022 ont été les suivants :

Agent économique entreprises individuelles 13 789 millions

Agent économique sociétés 27 587 millions

| Taux annuels moyens | Entreprises individuelles | Sociétés |

| Taux annualisé moyen d’Intérêts débiteurs | 10,0 % | 10,3 % |

| COMMISSION D’IMMOBILISATION | 1,4 % | 0,8 % |

| COMMISSION DE DÉCOUVERT | 5,3 % | 2,7 % |

| COMMISSION DE DÉPASSEMENT | 0,7 % | 1,0% |

| COMMISSION DE MOUVEMENTS HT | 4,2 % | 4,3 % |

| GESTION ET FRAIS DIVERS HT | 2,1 % | 1,0 % |

| Taux moyen des Commissions HT. | 14,0 % | 9,9 % |

| Taux moyen d’agios | 24,1 % | 20,2 %

|

Le suivi des commissions perçues

Le suivi des commissions effectivement perçues est systématiquement comparé au budget qui avait été établi pour vérifier si la banque est conforme à ses prévisions, si elle est en retard ou si elle est en avance.

| réalisé Mai 2022 | budget 2022 pour 5 mois | |||

| montant | variation | montant | variation | |

| PNI | ||||

| commissions monétiques | ||||

| commissions de crédit | ||||

| commissions cartes | ||||

| commissions de transfert d’argent | ||||

| commissions de change | ||||

| frais de tenue de compte | ||||

| TOTAL DES COMMISSIONS | ||||

Le suivi des résultats périodiques

La mesure des performances bancaires se fait via l’établissement périodique d’un compte de résultat.

Pour pouvoir réagir très rapidement aux changements de conjoncture ou à des problèmes commerciaux, la banque doit disposer de résultats soit tous les mois soit tous les trimestres.

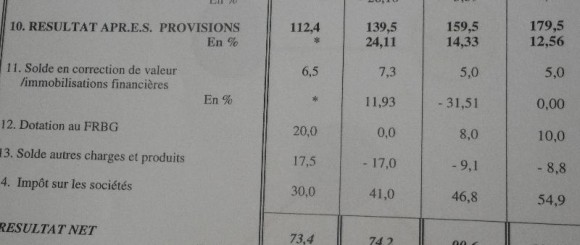

On trouvera ci-dessous pour exemple la présentation d’un compte de résultat d’une banque d’Afrique Centrale.

| Résultats au 31 Mai 2022 (K FCFA) | 05 mois 2021 | 05 mois 2022 | Variation en K CFA |

Variation en % |

| Produit Net d’Intérêt | 171,8 | 194,5 | 22,7 | 13,2% |

| Commissions | 148,5 | 149,2 | 0,7 | 0,5% |

| Dividendes et Autres éléments du PNB | 4,2 | 1,0 | -3,2 | -77,1% |

| Produit Net Bancaire | 324,5 | 344,6 | 20,1 | 6,2% |

| Frais de fonctionnement | -241,6 | -237,6 | 4,0 | -1,7% |

| Résultat Brut d’Exploitation | 82,9 | 107,0 | 24,1 | 29,1% |

| Coût du Risque | -73,8 | -40,5 | 33,3 | -45,2% |

| Résultat d’Exploitation | 9,1 | 66,6 | 57,5 | |

| Gains ou pertes sur actifs immobilisés | 0,4 | 0,2 | -0,2 | -55,7% |

| Résultat Ordinaire avant Impôt | 9,5 | 66,7 | 57,2 | |

| – Résultat exceptionnel | 0,0 | 0,0 | 0,0 | |

| – Impôt sur les bénéfices | -5,3 | -29,4 | -24,1 | |

| FRBG et provisions réglementées | -4,2 | -0,4 | 3,8 | -91,3% |

| RÉSULTAT NET SOCIAL | 0,1 | 37,0 | 36,9 |

L'école de la microfinance

L'école de la microfinance