LE MARKETING EN MICROFINANCE

LE MARKETING EN MICROFINANCE

Pourquoi est-nécessaire d’avoir une approche marketing en microfinance ?

La « micro finance » est une activité exercée par des entités agrées ou autorisées n’ayant pas le statut de banque ou d’établissement financier et qui pratiquent, à titre habituel, des opérations de crédit et ou de collecte d’épargne et offrent des services financiers spécifiques au profit des populations évoluant pour l’essentiel en marge du circuit bancaire traditionnel ;

Les consommateurs souhaiteraient pouvoir utiliser de nouveaux produits, et disposer d’une gamme plus large de services tandis que les institutions de microfinance n’ont que des capacité limitée à offrir des services financiers diversifiés

Souvent, ces établissements de microfinance ne consacrent que des ressources limitées pour le marketing et la sensibilisation de leurs clients.

Et pourtant, les établissements de microfinance sont nombreux sur le marché et ont pour défi majeur de répondre aux besoins réels de la clientèle – l’orientation clients –

Pourquoi une formation en marketing en microfinance ?

Dans le cadre d’une concurrence importante, la pérennité des institutions de microfinance est liée à leurs approches du marché, à leurs stratégies produits et services ou à leurs stratégies marques.

La formation aidera les établissements de microfinance à élaborer des programmes de fidélisation de la clientèle.

Objectifs formation marketing :

- Mettre le client au centre de l’institution de microfinance

- Comprendre les spécificités du marketing en banque ou en microfinance

- Savoir établir un diagnostic marketing

- Analyser les marchés et leurs potentialités à travers le marketing stratégique

- Concevoir un plan marketing pour gagner en compétitivité dans un univers concurrentiel

Programme formation Marketing :

| 1 Le marketing en microfinance

2 La concurrence 3 Les études de marché 4 La stratégie « produits » 5 Les différents types de produits et services en microfinance 6 La stratégie prix 7 Les conditions de banque et de microfinance 8 La stratégie marque , la publicité 9 Les techniques de ventes 10 Faire de l’IMF l’établissement de référence |

Formacode principal : |

34052 Marketing |

Contacts : |

Monsieur Michel Hamon – Responsable Formation Tél. : +(33) 6 52 59 32 37 , E-mail : ecole.de.la.microfinance@gmail.com |

Commentaires Marketing en microfinance : |

Le secteur de la microfinance connait des transformations profondes (la concurrence devient très importante sur les segments rentables du marché de la microfinance, de nouveaux concurrents dont des banques arrivent, la clientèle exprime de nouveaux besoins, de nouvelles technologies apparaissent…).

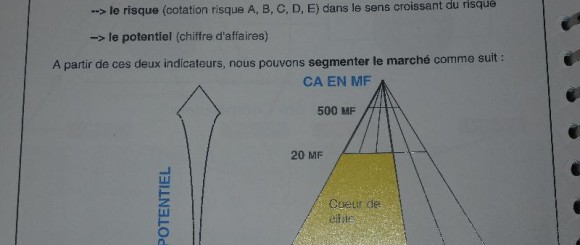

Par rapport à ces évolutions les institutions de microfinance doivent comprendre et anticiper les nouveaux comportements de la clientèle de manière à lui proposer des produits adaptés et personnalisés.Dans un contexte où les marchés des IMF sont de plus en plus concurrentiels, la fonction marketing est devenue une fonction pivot des institutions. Elle a pour objet de définir les segments de croissance, d’étudier le positionnement de la marque et des produits financiers proposés. La fonction marketing répond à la conscience accrue des IMF du besoin de se centrer davantage sur leurs clients. Sur un marché concurrentiel, l’IMF doit proposer des produits et services distincts perçus comme distincts de ce que proposent les concurrents. |

Publics concernés : |

Directeurs Exécutifs, Directeurs adjoints d’institutions de microfinance SFD, EMF, IMF, responsables marketing, responsables commerciaux, Chefs d’Agences, Cadres de microfinance ou de banque souhaitant acquérir des compétences en marketing de microfinance. |

Validation : |

Attestation de formation en marketing de microfinance. |

Méthodes et outils : |

Exposés, cours et exercices. Échanges. Exposés. Travaux en sous-groupes. Mises en situation.Remise d’un support de cours complet et documenté. |

Niveau formation en entrée : |

Niveau non précisé |

Durée de la formation en centre : |

5 jours soit 35 heures

inscription à la formation : http://www.ecole-de-la-microfinance.com/inscription/

|

Prérequis : |

Pour suivre le stage il est recommandé d’avoir de bonnes connaissances commerciales et de connaitre la finance |

Prestations annexes : |

L’enseignement de l’école de la microfinance s’appuie sur un cours à distance autosuffisant qui couvre l’ensemble du programme de l’unité d’enseignement. |

Dates et lieux : |

NANTES Inscription permanente : oui |

Le contrôle de gestion en banque

L’école de la microfinance propose une formation au contrôle de gestion bancaire destinée aux contrôleurs de gestion récents dans la fonction ainsi qu’aux dirigeants, cadres de banques, informaticiens et comptables, en relation avec le contrôle de gestion dans les établissements bancaires.

En quoi consiste le contrôle de gestion en banque ?

1 L’analyse de la performance globale de la banque

L’analyse du compte de résultat à travers les évolutions des soldes intermédiaires de gestion : évolution du PNI ‘produit net d’Intérêts) du PNB (Produit Net Bancaire) des frais de fonctionnement, du cout du risque, le RBE (Résultat brut d’Exploitation)

La présentation d’une analyse financière mettant en évidence les évolutions de l’exploitation, les forces et les difficultés de la banque à travers les calculs des ratios de rentabilité, le calcul du coefficient d’exploitation, le rendement des actifs ou ROA (Return On Assets), le rendement des fonds investis ou ROE (Return On Equity), le calcul des taux de production des crédits, des taux moyens d rémunération d l’épargne.

2 Le suivi de la performance commerciale des agences

Il est fondamental de savoir calculer ls résultats de chaque agence de la banque. Chacun a en effet un mode de fonctionnement spécifique, certaines agences collectent plus de ressources qu’elles ne font d crédit. Pour d’autres c’est l’inverse aussi le contrôle de gestion doit mettre en place un système où le siège devient la banque des agences lesquelles empruntent ou reversent des intérêts sur le compte au siège. Le taux d’intérêts utilisé pour ces échanges est le TCI (taux de cession interne)

3 L’élaboration des budgets, des plans d’actions

Dans une banque, le contrôleur de gestion a la charge d’élaborer les budgets et de chiffrer les plans d’actions. Des agences et des services du siège. L’élaboration des budgets et la définition des plans d’actions

4 Le tableau de bord

Le contrôleur de gestion est chargé de l’élaboration du tableau de bord de la banque et de la mise à jour de l’ensemble des indicateurs de la banque.

Ces informations seront précieuses pour les dirigeants de la banque pour permettre des prises de décision.

| Objectifs : | Situer le rôle, les missions et l’organisation du contrôle de gestion dans une banque.

Être en mesure de fournir à la direction générale les informations nécessaires au pilotage stratégique et opérationnel de l’établissement. Mesurer la performance bancaire, préparer les outils nécessaires au pilotage opérationnel, à la prévision, à la programmation des actions. Connaitre les procédures permettant la préparation du budget sur la base des principaux objectifs fixés par la direction, de la conduite de la stratégie de la banque. Maitriser l’élaboration d’un tableau de bord pertinent.

|

| Programme : | 1 Les missions et l’organisation du contrôle de gestion bancaire

2 La mesure de la rentabilité 3 Le processus d’élaboration budgétaire 4 Les résultats de l’agence, le budget de l’agence 5 La comptabilité analytique, la mesure des coûts des services et produits bancaires 6 Le suivi statistiques des encours 7 Le tableau de bord de gestion et les indicateurs 8 La cartographie des risques 9 La performance (SIG et grille d’analyse 2 pages) 10 L’utilisation des ratios pour l’analyse financière |

| Méthodes et outils | Exposés, cours et exercices. Échanges.

Nombreuses études de cas pratiques de banques Travaux en sous-groupes. Mises en situation. Remise d’un support de cours complet et documenté. |

| Durée de la formation en centre : | La formation en présentiel au contrôle de gestion bancaire se fait sur 5 jours soit 35 heures |

| Prérequis : | La promotion interne, après quelques années d’expérience, est la voie d’accès la plus courante pour accéder au poste de contrôleur de gestion en banque.

Pour suivre le stage il est recommandé d’avoir de bonnes connaissances en comptabilité générale, en statistiques et de connaitre la finance. |

| Prestations annexes : | L’école de la microfinance offre la possibilité de formation par e-learning :

L’enseignement de l’école de la microfinance s’appuie sur un cours à distance autosuffisant qui couvre l’ensemble du programme de l’unité d’enseignement. |

L’école de la microfinance a obtenu la certification qualité Qualiopi pour la qualité de ses prestations.

La gestion des ressources humaines dans une banque ou un établissement de microfinance

Le Service ou Département de la gestion des ressources humaines d’une banque a vocation à rechercher, former et retenir un personnel souvent très qualifié dans de multiples métiers.

Retrouvez notre formation à la gestion des ressources humaines dans les banques ou les établissements de microfinance en cliquant sur le lien ci-dessous :

La gestion des ressources humaines dans un établissement de microfinance

Les établissements bancaires investissent dans les ressources humaines afin de développer les compétences des salariés.

L’enjeu pour la RH de la banque est de comprendre les mécanismes qui vont permettre de fidéliser le personnel, d’augmenter les compétences des salariés puis de mettre ces compétences au service de l’entreprise.

La gestion et le pilotage de la politique de ressources humaines est obligatoirement en parfaite adéquation avec la politique de la banque.

Les objectifs de la fonction RH dans la banque

La gestion des ressources humaines a pour objectif de mobiliser et développer les ressources du personnel pour une plus grande efficience, le tout en cohérence avec la stratégie de l’entreprise.

Les professionnels des ressources humaines interviennent donc au cœur des organisations pour :

Le recrutement,

La communication interne,

La formation,

Les relations sociales…

Le respect du droit du travail, des conventions collectives et des accords d’entreprise

La maitrise de la masse salariale

La satisfaction des salariés, motivation, implication, absentéisme, turn-over.

L’entretien et l’amélioration des compétences

La prévention des conflits sociaux

L’administration du personnel correspond à la gestion des tâches administratives :

Les contrats de travail

La gestion des congés et des absences

Le suivi des heures de travail, des heures supplémentaires…

Le règlement des cotisations fiscales et sociales

Les registres du personnel

La gestion de la paye et la comptabilisation de la paye et des éléments de la masse salariale.

Le suivi de la masse salariale, des budgets…

Le développement RH

La fonction de développement des ressources humaines correspond pour sa part à la recherche des profils dont la banque a besoin, au suivi de l’évolution des compétences par le biais de la gestion de l’emploi et des compétences, des carrières, de la formation, et au pilotage des règles de rémunérations et de promotion.

La « gestion des ressources humaines » est l’ensemble des politiques et des pratiques qu’une organisation met en place pour disposer d’un personnel compétent

Le développement des ressources humaines comprend essentiellement :

- Le recrutement

- L’évaluation des postes

- L’évaluation des salariés

- La rémunération

- La gestion des compétences (dont la formation)

- La gestion des carrières

- La gestion des relations sociales

Formation et Développement du Personnel en banque

Il est nécessaire pour les banques d’identifier précisément les compétences dont elles ont besoin à travers une cartographie des métiers présents dans la banque, et la formalisation d’un référentiel des compétences. La RH doit alors concevoir les outils qui vont permettre de sélectionner les candidats pour les postes et d’évaluer leurs compétences.

La RH identifie les compétences-clés qui sont nécessaires pour qu’un individu s’adapte aux évolutions économiques, techniques et sociales, et soit plus autonome pour gérer les situations complexes à venir.

Au travers des plans de formation, la banque a pour objectif d’adapter en permanence les salariés aux compétences dont ils vont avoir besoin. Les plans de formation permettent d’anticiper l’adaptation des Ressources Humaines aux évolutions commerciales, économiques et technologiques ce qui donne un avantage compétitif certain par rapport aux établissements concurrents conformément à la stratégie de la banque.

La gestion prévisionnelle des compétences dans une banque

La gestion prévisionnelle des compétences consiste à anticiper régulièrement l’évolution des activités pour accompagner le développement des banques ou accompagner les mutations de l’entreprise en termes de compétences et d’expertises.

Cette démarche repose sur l’engagement de la banque en matière d’emplois durables et l’engagement des salariés dans l’apprentissage tout au long de la vie.

- Gestion anticipative et préventive des ressources humaines en fonction des contraintes de l’environnement et des choix stratégiques de l’entreprise

- Ensemble de démarches, procédures et méthodes afin de décrire et d’analyser les divers avenirs possibles de l’entreprise en vue d’éclairer, d’analyser et d’anticiper les décisions concernant les ressources humaines

La politique de rémunération dans la banque

La politique de rémunération dans une entreprise résulte d’une série de contraintes :

1 Contraintes économiques : la banque ne peut générer de bénéfice et perdurer que si elle contient sa masse salariale.

2 Contraintes internes : la banque doit pouvoir justifier les différences de salaires entre les membres de son personnel au risque de tensions sociales. Les règles de fixation du salaire doivent être les plus légitimes possibles et si possible reposer sur des règles explicites et négociées.

3 Contraintes externes : si la banque ne propose pas des salaires au niveau de ceux de ses concurrents, elle prend le risque de ne pas pouvoir recruter et de perdre son personnel en place.

La rémunération est l’un des éléments de motivation et d’implication du personnel. Elle peut être fixe ou variable, financière ou non financière. Les pratiques de rémunération sont assez fortement conditionnées par la culture locale et très hétérogènes d’une banque à l’autre.

Certaines conditions doivent être réunies pour que le système de rémunération demeure motivant et joue son rôle :

Le système doit être perçu comme juste (ex. : grille de salaire, conditions d’accès à la rémunération variable) ;

Tous les membres du personnel doivent recevoir une rémunération qui répond aux règles du système, sans exception ;

Le système doit être suffisamment transparent, et compris par tous.

La motivation du personnel d’une banque

Objectifs

- Conserver une bonne homogénéité du corps social

- Bien intégrer les jeunes

- Fidéliser les tranches d’âges intermédiaires

- Maintenir le niveau de compétence et d’enthousiasme des plus anciens

- Mobiliser sur la valorisation du travail,

- Capitaliser sur la culture d’entreprise

Les orientations majeures :

1 – développer les conditions de la motivation et l’efficacité de tous les salariés.

2 – imbriquer les populations et les générations.

3 – gérer de façon adaptée chaque catégorie de personnel mais aussi favoriser au maximum leur interactivité.

4 – accompagner l’intégration de chaque jeune recruté.

5 – repenser le processus de formation et valoriser les formations à mi- carrière.

- Créer un environnement de travail flexible, propice et sain;

- Aider les membres du personnel à mieux gérer leur santé et à trouver l’équilibre entre aspirations personnelles et carrière professionnelle.

- Fournir des services de santé de qualité et une mutuelle

- Développer une culture d’entreprise.

Pour plus d’informations :

Formation à la gestion des ressources humaines par l’école de la microfinance

Comment les dirigeants d’un banque bâtissent une stratégie ?

Pour les banques, il faut anticiper les évolutions du marché à venir.

Dans un univers incertain, confus, le dirigeant doit avoir LA VISION de sa banque dans le temps très long.

La nécessité de LA VISION est de repenser la place de la banque dans un environnement qui n’existe pas encore et qu’il faut imaginer un peu à la manière d’un peintre ou d’un architecte. Comment pouvons-nous progresser, comment pouvons nous tracer notre propre chemin.

Cette vision de la banque devra correspondre aux idéaux d’être un leader sur son marché , d’être performant sur le long terme et de contribuer à des objectifs durables.

La stratégie est toujours centrée sur les clients actuels et futurs de la banque. Il s’agit de faire des choix qui impactent l’avenir : Pour les banques de réseau quels seront les lieux d’implantation, quelle sera la politique de prix, quelle offre numérique, mais aussi la nature de la clientèle entreprises ou particuliers -, les produits qui seront commercialisés, l’offre internationale …

La banque vise une croissance rentable, régulière et responsable. .

Le dirigeant en définissant les objectifs stratégiques de la banque prend une responsabilité d’un poids énorme par rapport à son établissement. Il doit aussi étudier des solutions de repli en cas d’échec de la stratégie.

Le dirigeant présente son projet au Conseil d’Administration et s’il obtient le feu vert, il devra mettre en œuvre la stratégie pour atteindre les objectifs définis.

A partir de ce moment IL SERA SEUL.

Le dirigeant devra mobiliser ses cadres et l’ensemble de son personnel : la présentation du projet aux collaborateurs est une étape décisive mais toujours délicate : c’est ici l’âpre bonheur d’être le dirigeant.

Comment un dirigeant peut préparer la stratégie de son établissement ?

Le dirigeant a nécessairement un goût du risque et de l’initiative.

Le dirigeant se fie avant tout à sa logique et à son raisonnement, à ses déductions, aux hypothèses qu’il a posées. Il s’appuie sur son expérience par priorité et non sur une théorie. Il sait utiliser son intelligence pour analyser les situations.

Toutefois, il a aussi une nature intuitive qui lui permet de décider très rapidement dès qu’il existe une opportunité.

Il ne peut fixer des objectifs atteignables que grâce à une connaissance parfaite de son établissement, de ses forces et de ses faiblesses.

Le dirigeant de la banque connaît ses forces sur le marché et sait les mobiliser :

- l’excellence commerciale, le savoir vendre

- l’excellence humaine, le renforcement des compétences, le savoir être, le management des équipes.

- la fidélité de la clientèle

- l’excellence organisationnelle, la bonne gouvernance.

- l’excellence prévisionnelle, le développement, la pérennité de l’établissement, la vue à très long terme.

Si la banque a quelques handicaps, des insuffisances, il lui faudra compenser, rendre invisibles ces difficultés.

Une bonne stratégie comprend toujours la conquête de clientèle, la fidélisation de la clientèle existante, l’équipement multi-produits de la clientèle , le financement de TPE / PME viables. Pour se battre contre les concurrents, il faut engager des forces de marketing et procéder par concentration de moyens en jouant de l’effet de surprise sur les concurrents.

Bien évidemment les concurrents ne sont pas immobiles : eux aussi vont chercher aussi à accroitre leurs parts de marché. Aussi pour éviter d’être surpris par leurs manœuvres, il faudra être en veille permanente , se renseigner sur ce que proposent ces concurrents, anticiper par rapport à leurs actions, connaitre toujours plus finement le marché, les avantages comparatifs des autres banques, la valeur de leurs commerciaux.

La stratégie des banques passe par le développent informatique et par la création de nouvelles applications attendues de la clientèle.

La stratégie de développement des banques passe nécessairement par une informatique performante : la clientèle souhaite toujours plus faire ses principales opérations de façon autonome .

La stratégie d’une banque c’est aussi une offre de produits bancaires et de services adaptés aux besoins actuels et futurs, une organisation logistique de la banque , le recrutement et la formation du personnel… afin d’apporter les meilleures réponses aux comportements et aux besoins nouveaux de la clientèle.

En interne, le dirigeant crée une vaste émotion collective

Il faut de l’autorité au dirigeant pour mobiliser vers l’objectif défini et entrainer l’ensemble de ses cadres : le dirigeant galvanise les efforts de tous et fait comprendre aux cadres qu’il n’y a pas de place pour le doute , c’est l’adhésion au projet ou la démission.

IL EST IMPENSABLE que le dirigeant soit sur tous les fronts. Il s’épuiserait à tout vouloir régler seul. Aussi la hiérarchie prend toutes les décisions nécessaires. Les cadres doivent avoir la capacité de décider et de commander sous les ordres du dirigeant. Le dirigeant leur donnera les moyens pour qu’ils acquièrent l’ardeur nécessaire à leurs missions

Les cadres de direction seront mobilisés autour du projet, organisés comme pour une lutte, il leur sera demander de faire des efforts considérables pour atteindre des sommets dans leurs domaines (informatique, management, gestion du risque, marketing…). Le comité stratégique de la banque doit créer « SON UNITÉ DE COMMANDEMENT » à travers un Comité Stratégique pour s’assurer de la COHÉRENCE de l’ensemble des politiques de la banque.

La passion partagée par le dirigeant et les cadres pour réussir entraine l’ensemble du personnel qui comprend le sens de l’effort demandé, qui comprend que de ne pas vouloir grandir pour la banque n’apporterait que des déceptions sur le long terme, et peut-être même la disparition de l’établissement.

La mobilisation se fera par la vision d’une vie meilleure, la certitude d’apporter de nouveaux services aux clients et bien évidemment la conviction que cela sera bon pour les carrières.

Lors de la mise en œuvre de la stratégie, des obstacles imprévus vont se présenter. Tout en gardant le cap défini, il faudra souvent changer de tactiques. Il faudra alors de la flexibilité par rapport à certaines cibles intermédiaires, savoir rester maniable, savoir différer certains objectifs d’étapes, avancer vers la cible la où c’est possible.

La formation GOUVERNANCE ET STRATÉGIE :

Une formation animée par Michel HAMON, ancien cadre de banque, spécialisé dans le domaine de la stratégie des banques et des établissements de microfinance.

formation gouvernance et stratégies d’un établissement de microfinance.

La formation s’appuie sur des études de cas à partir D’EXPÉRIENCES RÉELLES en Europe et en Afrique.

Le contenu de cette formation est adapté aux différents profils des participants.

Résultats d’une agence bancaire : Le calcul de la marge d’intermédiation

Retrouvez notre formation sur le contrôle de gestion en banque et les résultats des agences en cliquant sur le lien ci-après :

formations en banque : Le calcul de la marge d’intermédiation bancaire

Pour faire un prêt à un client, une agence bancaire a besoin de disposer d’une ressource de même montant

1 Si l’agence dispose des fonds du fait qu’elle a collecté de l’épargne, elle peut utiliser ces fonds pour mettre en place des crédits

2 Si l’agence n’a pas assez de fonds, elle devra emprunter. Le plus probable sera alors qu’elle emprunte au siège de la banque.

3 Dans certains cas l’agence peut avoir collecter plus de dépôts qu’elle ne parvient à mettre en place de crédits. Dans ce cas l’agence envoie les fonds au siège pour les réaffecter dans une autre agence qui manque de dépôts.

Le calcul de la marge d’intermédiation bancaire (PNI)

Quand la banque prête 1 000 000 FCFA sur une durée de 1 an, l’argent prêté n’est pas sa propriété. Elle utilise soit les dépôts de la clientèle si elle est autorisée à collecter l’épargne, soit des fonds empruntés.

Pour simplifier, nous utilisons ici les taux proportionnels (par opposition au taux actuariel qui correspondrait mieux à la réalité)

Si le prêt est fait à 3 % mensuel (le taux proportionnel est de 3% * 12 mois = 36 %) le prêt va lui rapporter 360 000 FCFA.

Dans le même temps elle doit rémunérer les déposants qui ont permis de disposer de 1 000 000 FCFA.

En les rémunérant au taux de 5 % l’an cela lui coûte 50 000 FCFA

Le résultat de cette opération est donc de 310 000 FCFA. C’est ce qu’on appelle la « marge d’intermédiation » appelée également Produit Net d’Intérêts (PNI).

Dans l’idéal, pour ne pas avoir besoin d’intervenir sur les marchés pour des besoins de refinancement, une banque devrait avoir des dépôts d’épargne sensiblement égaux aux montants des crédits mis en place.

Sur les résultats de l’agence on peut trouver 3 lignes distinctes qui correspondent à ses activités :

- Le PNI marge sur les crédits

- Le PNI marge sur les dépôts

- Le PNI intérêts sur compte au siège.

TCI : Le taux de cession interne

Seuls les crédits rapportent directement de l’argent à une agence bancaire via la perception d’intérêts et de commissions.

Le problème des agences qui collectent beaucoup de dépôts et qui mettent en place peu de crédits, c’est qu’elles perdent de l’argent.

Il faut trouver un système interne à la banque pour rémunérer les agences ayant beaucoup de dépôts et parallèlement facturer des intérêts aux agences faisant des crédits.

Les banques mettent en place un outil de calcul désigné Taux de cession interne (TCI).

La trésorerie centrale de la banque joue le rôle de centrale d’achat des ressources et de refinancement des prêts pour ces agences.

Les agences acquièrent de la trésorerie du siège si elles ont des besoins de ressources ou dans le cas inverse, elles vendent leurs excédents au siège.

Quand les agences sont vendeuses elle reçoivent un intérêt qui est calculé à un taux équilibré désigné le taux de trésorerie interne (TCI).

Les taux de cession interne (TCI) sont les taux d’intérêts auxquels les agences placent leurs ressources au siège. Les agences ayant plus d’emplois que de dépôts financent leurs emplois auprès du siège, en payant cette ressource au TCI comme si le siège était leur banque

Ainsi les TCI permettent aux agences de calculer la marge réelle dégagée lors de la mise en place d’un crédit et permet aussi de connaitre le résultat dégagé sur les opérations d’épargne.

Le calcul du TCI est délicat : le taux retenu doit être suffisant pour que les agences ayant des créditeurs aient une rémunération suffisante et pas trop élevés pour que les agences ayant beaucoup de crédit puissent acheter et maintenir leur marge. Ils peuvent dans certains établissements refléter les prix de marché, c’est-à-dire les taux que l’agence devrait payer si, au lieu de s’adresser à l’unité interne en charge de la gestion de bilan, elle devait s’adosser directement sur les marchés.

Le choix d’un système de taux de cession interne a une influence notable sur le PNB des centres de profit et sur la perception de leur rentabilité.

Les TCI sont établis selon une méthodologie identique sur les crédits et sur les dépôts et sont référencés par rapport à des taux de marché en fonction de la maturité des opérations. (Confer l’ALM Assets and liabilities Management).

PNI : Les intérêts sur compte au siège

Une agence ne parvient jamais à équilibrer totalement ses emplois et ses ressources.

S’il y a plus de ressources que d’emplois, la trésorerie disponible repart au siège. Son compte de liaison est créditeur (vu du siège)

Dans le cas inverse, l’agence doit s’approvisionner auprès du siège. Le siège finance ainsi l’activité de l’agence. Le compte de liaison est débiteur (vu du siège)

Un exemple de calcul des intérêts sur compte au siège

En fin de trimestre la banque procède à une opération désignée l’arrêté des comptes. Il s’agit d’un traitement informatique de calcul des intérêts.

Ce traitement se fait pour les comptes de la clientèle mais aussi pour le compte de liaison agence siège.

La chaine de traitement informatique utilise la méthode hambourgeoise pour faire le calcul des nombres.

| Date de valeur | Compte siège Position de l’agence | Nombre de jours | Nombres Créditeurs | Nombres Débiteurs | |

| 01-oct | 241230 | 1 | 2 412,30 | ||

| 02-oct | -61600235 | 2 | -1 232 004,70 | ||

| 04-oct | 456709 | 5 | 22 835,45 | ||

| 09-oct | 786500 | 3 | 23 595,00 | ||

| 12-oct | -3676598 | 2 | -73 531,96 | ||

| 14-oct | -4564000 | 1 | -45 640,00 | ||

| 15-oct | -3522600 | 8 | -281 808,00 | ||

| 23-oct | -1232980 | 5 | -61 649,00 | ||

| 28-oct | -8569870 | 2 | -171 397,40 | ||

| 30-oct | 3287965 | 1 | 32 879,65 | ||

| Totaux | 30 | 81 722,40 | -1 866 031,06 | ||

La chaine de traitement calcule alors les intérêts à recevoir et les intérêts dus à partir du total des nombres.

Supposons que le taux TCI (taux de cession interne) soit dans cette banque de 2.5 %, nous aurons :

Rémunération des intérêts créditeurs : 81722,40 * 2.5 % = 2043

Facturation des intérêts débiteurs 1 866 031,06 * 2,5 % = 46 651

Sur la ligne PNI intérêts sur compte au siège, le montant net sera de – 44608 (différence entre la facturation par le siège et la rémunération).

L'école de la microfinance

L'école de la microfinance